Industri perbankan merupakan salah satu komponen yang sangat penting dalam perekonomian Nasional. Sebagai lembaga intermediasi, perbankan memiliki peran penting dalam menggerakkan roda perekonomian Nasional, sehingga stabilitas sistem perbankan sangat mempengaruhi stabilitas perekonomian secara keseluruhan. Berawal dari krisis moneter pada tahun 1998 silam, yang terjadi di kawasan Asia pada saat itu, tak terkecuali di Indonesia, yang kemudian berimbas pada krisis perbankan. Hal ini ditandai dengan dilikuidasinya 16 bank dan mengakibatkan menurunnya tingkat kepercayaan masyarakat pada sistem perbankan Indonesia. Dalam rangka mengatasi krisis tersebut, pemerintah mengeluarkan beberapa kebijakan diantaranya memberikan jaminan atas seluruh kewajiban pembayaran bank, termasuk simpanan masyarakat (blanket guarantee). Hal ini ditetapkan dalam Keputusan Presiden Nomor 26 Tahun 1998 tentang Jaminan Terhadap Kewajiban Pembayaran Bank Umum dan Keputusan Presiden Nomor 193 Tahun 1998 tentang Jaminan Terhadap Kewajiban Pembayaran Bank Perkreditan Rakyat. Dalam pelaksanaannya, blanket guarantee memang dapat menumbuhkan kembali kepercayaan masyarakat terhadap industri perbankan, namun ruang lingkup penjaminan yang terlalu luas menyebabkan timbulnya moral hazard baik dari sisi pengelola bank maupun masyarakat. Untuk mengatasi hal tersebut dan agar tetap menciptakan rasa aman bagi nasabah penyimpan serta menjaga stabilitas sistem perbankan, program penjaminan yang sangat luas lingkupnya tersebut perlu digantikan dengan sistem penjaminan yang terbatas. Pemerintah Indonesia lantas memandang perlunya kehadiran sebuah lembaga penjamin simpanan dan resolusi bank di Indonesia. Maka, pada tahun 2004 pemerintah Indonesia menerbitkan Undang-Undang Nomor 24 Tahun 2004 tentang Lembaga Penjamin Simpanan, UU itu pula sebagai dasar hukum terbentuknya sebuah Lembaga Negara baru, yaitu Lembaga Penjamin Simpanan dan satu tahun setelahnya, LPS resmi beroperasi pada 22 September 2005. Peran LPS Pasca Diterbitkannya UU PPKSK Semakin strategisnya peran dan fungsi LPS, pemerintah Indonesia lalu memperluas mandat LPS dengan menerbitkan Undang-Undang Nomor 9 Tahun 2016 tentang Pencegahan dan Penanganan Krisis Sistem Keuangan (UU PPKSK). Melalui UU PPKSK tersebut, LPS mendapat mandat baru yaitu penambahan dua metode resolusi dalam penanganan bank gagal melalui Purchase & Assumption dan Bank Perantara (Bridge Bank). Selain itu, LPS juga turut serta berperan dalam pencegahan terjadinya krisis dalam sistem keuangan nasional melalui Program Restrukturisasi Perbankan. Sejalan dengan perluasan mandat tersebut, pada tahun 2017, LPS melakukan transformasi dalam rangka melaksanakan tugas dan wewenang tersebut.. Peran LPS Pasca Diterbitkannya UU Nomor 2 Tahun 2020 Pada tahun 2020, Pemerintah menerbitkan Undang-Undang Nomor 2 Tahun 2020 tentang Penetapan Peraturan Pemerintah Pengganti Undang-Undang Nomor 1 Tahun 2020 tentang Kebijakan Keuangan Negara dan Stabilitas Sistem Keuangan Untuk Penanganan Pandemi Coronavirus Disease 2019, dan/atau Dalam Rangka Menghadapi Ancaman yang Membahayakan Perekonomian Nasional dan/atau Stabilitas Sistem Keuangan menjadi Undang-Undang. Melalui UU tersebut, LPS memiliki kewenangan baru antara lain:

LPS Turut Berperan Aktif Menjaga Stabilitas Sistem Keuangan LPS bersama dengan anggota Komite Stabilitas Sistem Keuangan (KSSK) yang terdiri dari Kementerian Keuangan, Bank Indonesia dan Otoritas Jasa Keuangan selalu bersinergi dan bekerja keras dalam menjaga stabilitas sistem keuangan nasional yang mengalami disrupsi dampak pandemi. Dan, melalui berbagai kebijakan strategis yang dikeluarkan, pada akhirnya stabilitas sistem keuangan dan juga perbankan nasional dapat terjaga hingga saat ini.

Jumat, 17 September 2021 Sebagaimana kita ketahui Governance merupakan penerapan dan penegakan tata kelola di Otoritas Jasa Keuangan (OJK) ,dimana diperlukan kerangka konseptual yang mengintegrasikan seluruh elemen tata kelola (governance) yang mencakup pondasi awal, hingga tujuan akhir yang akan dicapai. Untuk itu telah disusun kerangka kerja Tata Kelola (governance framework) Otoritas Jasa Keuangan (OJK) yang memuat lima elemen pokok sebagai berikut:

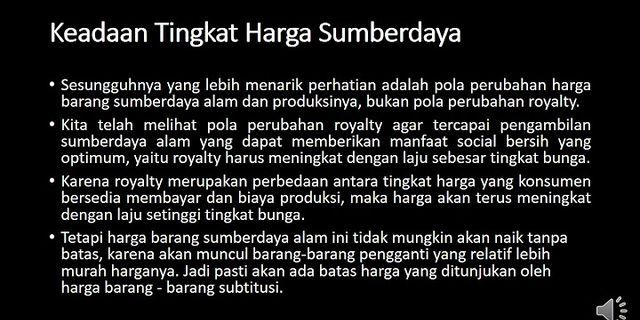

Dengan adanya kerangka kerja secara utuh dan menyeluruh tersebut, diharapkan akan mempermudah komunikasi dengan pemangku kepentingan internal dan eksternal dalam menjelaskan Tata Kelola Bank Penerapan dan penegakan tata kelola (governance) Otoritas Jasa Keuangan (OJK) diwujudkan dalam bentuk pencapaian kredibilitas Otoritas Jasa Keuangan (OJK). Kredibilitas bank sentral sangat penting untuk memberikan keyakinan kepada publik terhadap kebijakan yang ditempuh sehingga efektivitas kebijakan dapat tercapai. Meningkatnya kredibilitas bank sentral dipandang dapat meningkatkan efektivitas implementasi kebijakan moneter dan mempengaruhi rasionalitas publik, sehingga langkah kebijakan bank sentral khususnya dalam mengendalikan inflasi akan direspon secara positif oleh publik. Oleh karena itu, pencapaian kredibilitas Otoritas Jasa Keuangan (OJK) harus dipelihara dan ditingkatkan untuk memberikan dampak positif terhadap penciptaan nilai bagi pemangku kepentingan, perekonomian, dan kesejahteraan masyarakat. Hal ini dilakukan melalui peningkatan kualitas komunikasi kebijakan selain penguatan mekanisme kebijakan, kerangka kerja, dan proses pengambilan keputusan dalam setiap penetapan kebijakan bank sentral. Stabilitas sistem keuangan adalah suatu kondisi yang memungkinkan sistem keuangan nasional berfungsi efektif dan efisien serta mampu bertahan terhadap kerentanan internal dan eksternal, sehingga alokasi sumber pendanaan atau pembiayaan dapat berkontribusi pada pertumbuhan dan stabilitas perekonomian nasional. Sebagai bank sentral, Otoritas Jasa Keuangan (OJK) memiliki kepentingan untuk menjaga stabilitas sistem keuangan dalam rangka menopang stabilitas perekonomian. Hal ini juga terkait dengan fungsi BI sebagai Lender of Last Resort (LoLR), yaitu otoritas yang berwenang menyediakan likuiditas pada saat krisis. Stabilitas Sistem Keuangan (SSK) sebenarnya belum memiliki definisi baku yang telah diterima secara internasional. Oleh karena itu, muncul beberapa definisi mengenai SSK yang pada intinya mengatakan bahwa suatu sistem keuangan memasuki tahap tidak stabil pada saat sistem tersebut telah membahayakan dan menghambat kegiatan ekonomi. Di bawah ini dikutip beberapa definisi SSK yang diambil dari berbagai sumber: ‘ Sistem keuangan yang stabil mampu mengalokasikan sumber dana dan menyerap kejutan (shock) yang terjadi sehingga dapat mencegah gangguan terhadap kegiatan sektor riil dan sistem keuangan.’ ‘ Sistem keuangan yang stabil adalah sistem keuangan yang kuat dan tahan terhadap berbagai gangguan ekonomi sehingga tetap mampu melakukan fungsi intermediasi, melaksanakan pembayaran dan menyebar risiko secara baik.’ ‘ Stabilitas sistem keuangan adalah suatu kondisi dimana mekanisme ekonomi dalam penetapan harga, alokasi dana dan pengelolaan risiko berfungsi secara baik dan mendukung pertumbuhan ekonomi.’ Arti stabilitas sistem keuangan dapat dipahami dengan melakukan penelitian terhadap faktor-faktor yang dapat menyebabkan instabilitas di sektor keuangan. Ketidakstabilan sistem keuangan dapat dipicu oleh berbagai macam penyebab dan gejolak. Hal ini umumnya merupakan kombinasi antara kegagalan pasar, baik karena faktor struktural maupun perilaku. Kegagalan pasar itu sendiri dapat bersumber dari eksternal (internasional) dan internal (domestik). Risiko yang sering menyertai kegiatan dalam sistem keuangan antara lain risiko kredit, risiko likuiditas, risiko pasar dan risiko operasional. Meningkatnya kecenderungan globalisasi sektor finansial yang didukung oleh perkembangan teknologi menyebabkan sistem keuangan menjadi semakin terintegrasi tanpa jeda waktu dan batas wilayah. Selain itu, inovasi produk keuangan semakin dinamis dan beragam dengan kompleksitas yang semakin tinggi. Berbagai perkembangan tersebut selain dapat mengakibatkan sumber-sumber pemicu ketidakstabilan sistem keuangan meningkat dan semakin beragam, juga dapat mengakibatkan semakin sulitnya mengatasi ketidakstabilan tersebut. Identifikasi terhadap sumber ketidakstabilan sistem keuangan umumnya lebih bersifat forward looking (melihat kedepan). Hal ini dimaksudkan untuk mengetahui potensi risiko yang akan timbul serta akan mempengaruhi kondisi sistem keuangan mendatang. Atas dasar hasil identifikasi tersebut selanjutnya dilakukan analisis sampai seberapa jauh risiko berpotensi menjadi semakin membahayakan, meluas dan bersifat sistemik sehingga mampu melumpuhkan perekonomian. Sistem keuangan memegang peranan yang sangat penting dalam perekonomian. Sebagai bagian dari sistem perekonomian, sistem keuangan berfungsi mengalokasikan dana dari pihak yang mengalami surplus kepada yang mengalami defisit. Apabila sistem keuangan tidak stabil dan tidak berfungsi secara efisien, pengalokasian dana tidak akan berjalan dengan baik sehingga dapat menghambat pertumbuhan ekonomi. Pengalaman menunjukkan, sistem keuangan yang tidak stabil, terlebih lagi jika mengakibatkan terjadinya krisis, memerlukan biaya yang sangat tinggi untuk upaya penyelamatannya. Pelajaran berharga pernah dialami Indonesia ketika terjadi krisis keuangan tahun 1998, dimana pada waktu itu biaya krisis sangat signifikan. Selain itu, diperlukan waktu yang lama untuk membangkitkan kembali kepercayaan publik terhadap sistem keuangan. Krisis tahun 1998 ini membuktikan bahwa stabilitas sistem keuangan merupakan aspek yang sangat penting dalam membentuk dan menjaga perekonomian yang berkelanjutan. Sistem keuangan yang tidak stabil cenderung rentan terhadap berbagai gejolak sehingga mengganggu perputaran roda perekonomian. Secara umum dapat dikatakan bahwa ketidakstabilan sistem keuangan dapat mengakibatkan timbulnya beberapa kondisi yang tidak menguntungkan seperti:

Atas dasar kondisi di atas, upaya untuk menghindari atau mengurangi risiko kemungkinan terjadinya ketidakstabilan sistem keuangan sangatlah diperlukan, terutama untuk menghindari kerugian yang begitu besar lagi. |

Pos Terkait

Periklanan

BERITA TERKINI

Toplist Popular

#2

#4

#6

#8

Periklanan

Terpopuler

Periklanan

Tentang Kami

Dukungan

Copyright © 2024 idkuu.com Inc.